Setelah lebih 20-an tahun menjadi leader di energy transition, BP akhirnya menyadari realita yang terjadi. Renewable bisnis menghasilkan return (profit) yang kecil sehingga tingkat pengembalian investasi (modal) yang lebih lama. Strategi BP ini tentunya bisa menjadi pelajaran, bahwa tidak ada kata terlambat untuk berbenah dan melakukan corrective actions. Strategi baru yang lebih sesuai dengan kondisi zaman bisa dilakukan tanpa harus menunggu sampai keadaan memburuk.

Oleh : Arcandra Tahar*

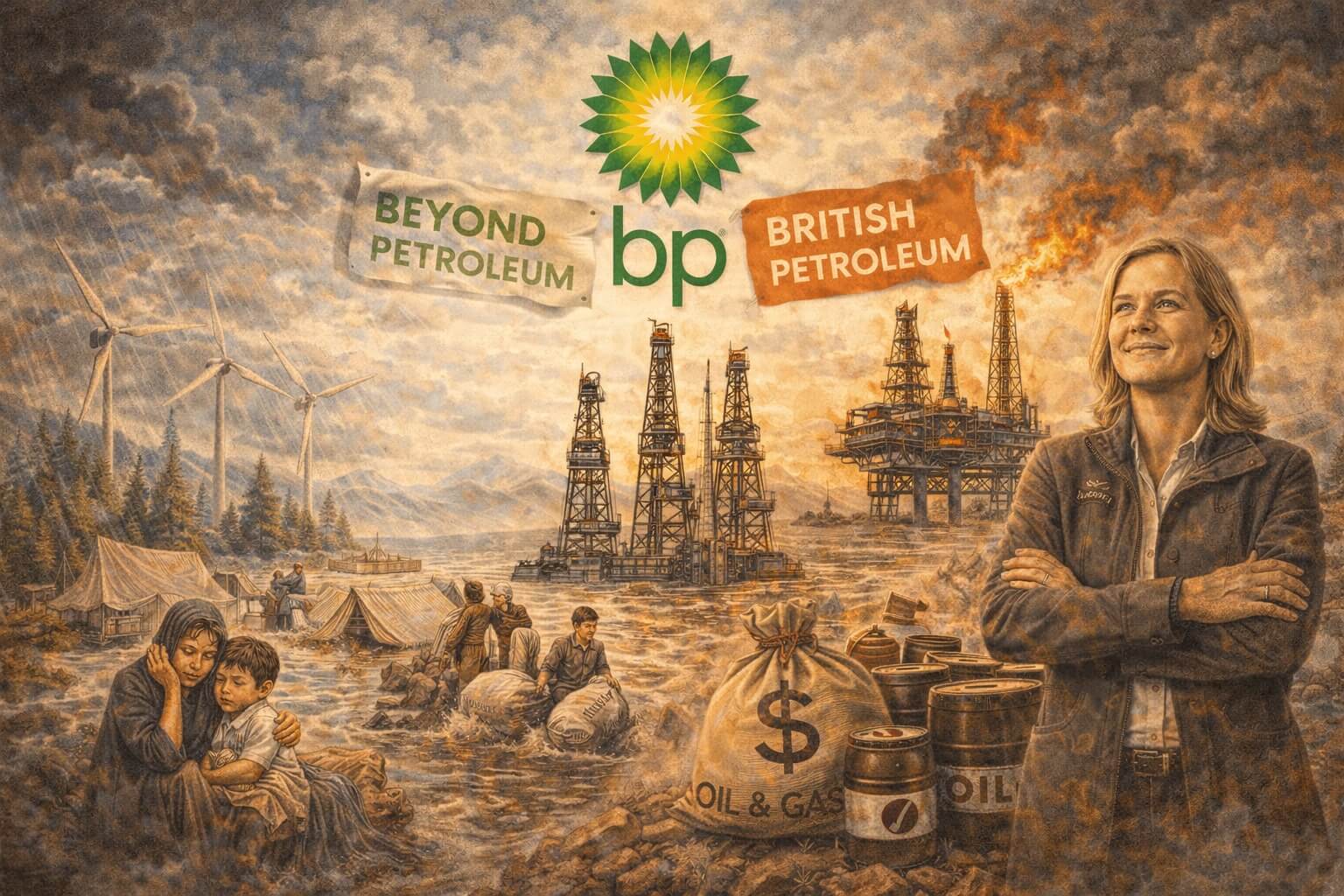

JERNIH– Pada tahun 2000, dunia energi dikejutkan oleh rebranding BP dari British Petroleum menjadi Beyond Petroleum. Sebagai salah satu super major di oil and gas dan menjadi panutan banyak perusahaan minyak dunia, mengubah strategi dengan tidak lagi fokus kepada bisnis oil and gas tapi ke renewable membuat banyak pihak skeptis terhadap keputusan ini. Apakah rebranding ini semata-mata untuk memuluskan bisnis oil and gas di mata investor, atau memang ke depan oil and gas bukan lagi bisnis yang menjanjikan?.

Memang benar bahwa isu perubahan iklim yang digaungkan oleh praktisi lingkungan di awal tahun 2000 membuat perusahaan minyak dunia berpikir ulang akan strategi bisnis ke depan. Tekanan dari sisi regulasi dan ketersedian pendanaan dari investor untuk bisnis energi fosil menjadi faktor yang membuat BP untuk rebranding mendahului kompetitornya.

Tentu perubahan strategi dari perusahaan oil and gas menjadi perusahaan energi tidak serta merta bisa dijalankan dengan segera. Perlu masa transisi dari kebiasaan menggunakan energi fosil yang tinggi emisi karbon ke penggunaan energi non-fosil yang ramah lingkungan. Di sinilah terjadi perbedaan strategi di antara perusahaan-perusahaan minyak dunia.

BP mengambil inisiatif untuk menjadi leader dalam energy transition dengan memberikan lebih banyak investasi di bisnis renewable. Shell berstrategi dengan mengutamakan bisnis gas yang rendah emisi. TotalEnergies lebih memilih strategi wait and see dengan menyeimbangkan bisnis energi fosil dan renewable.

Bagaimana dengan Exxon dan Chevron? Exxon tetap berbisnis di hydrocarbon dan tidak melakukan rebranding ke renewable. Strategi decarbonization (mengurangi emisi karbon) lewat Carbon Capture and Storage (CCS) dijalankan oleh Exxon sampai hari ini. Sedikit berbeda dengan Exxon, Chevron menjalankan pengetatan belanja modal di oil and gas tapi tetap melakukan bisnis di energi fosil dengan sedikit narasi ke energi terbarukan.

Setelah lebih 20-an tahun menjadi leader di energy transition, BP akhirnya menyadari realita yang terjadi. Renewable bisnis menghasilkan return (profit) yang kecil sehingga tingkat pengembalian investasi (modal) yang lebih lama. Di banyak negara termasuk Eropa, bisnis renewable sangat bergantung kepada subsidi pemerintah dan regulasi yang berpihak. Tanpa kedua komponen ini, bisnis renewable menjadi susah untuk berkembang.

Di pihak lain, bisnis oil and gas setelah tahun 2021 menghasilkan return yang jauh lebih baik walaupun dengan modal yang sangat besar. Rata-rata deviden kepada shareholder juga jauh lebih tinggi sehingga tekanan kepada BP untuk fokus ke oil and gas semakin besar. Inilah realita yang harus diterima oleh perusahaan yang go public. Kebanyakan shareholder lebih peduli terhadap berapa besar deviden dan nilai saham dibandingkan dengan narasi tentang bisnis rendah emisi karbon.

Dengan performance keuangan yang kurang memuaskan dalam beberapa tahun terakhir, ditambah dengan valuation gap yang cukup besar dibandingkan dengan major oil company yang lain maka Desember 2025 ini BP memutuskan tiga hal besar.

Pertama mengganti CEO dari Murray Auchincloss ke Meg O’Neill. Pergantian Murray Auchincloss disinyalir karena ketidakpercayaan investor akan kemampuannya membawa BP kembali ke bisnis oil and gas. Walaupun dia sudah mencoba untuk mengurangi investasi di renewable energy tapi belum cukup untuk meyakinkan investor.

Bagaimana dengan Meg O’Neill? Dia sudah punya track record yang mumpuni sebagai CEO perusahaan minyak Australia Woodside Energy. Dia akan menjadi CEO BP pertama yang berasal dari luar BP dan juga perempuan pertama yang memimpin BP. Shareholder sangat berharap akan kepiawaian Meg O’Neill untuk berinvestasi di upstream and downstream yang memberikan return yang besar dan meningkatkan kinerja operasi yang lebih baik.

Langkah kedua yang dilakukan BP adalah menjual sebagian saham anak perusahaan yang return-nya tidak terlalu tinggi. Yang menjadi korban pertama adalah perusahaan Castrol Lubricant, di mana BP menjual 65 persen sahamnya ke Stonepeak untuk mendapatkan dana sekitar USD 10 miliar. BP masih tetap memiliki 35 persen saham Castrol. Hasil penjualan ini diperkirakan akan digunakan untuk mengurangi utang-utang BP dan membeli aset upstream dan downstream.

Langkah ketiga adalah membeli aset-aset upstream yang memberikan return yang lebih baik. Salah satu yang baru dibeli adalah lapangan Atlantis Drill Center 1 di the U.S. Gulf of Mexico, di mana produksinya selama ini diolah di Platform Atlantis punya BP. Selain lapangan ini sudah berproduksi, resiko investasi BP juga kecil karena BP sudah punya data yang cukup untuk mengevaluasinya.

Dengan tiga Langkah besar di atas, kita jadi paham bahwa BP sangat serius untuk fokus kembali ke bisnis oil and gas. BP berharap di tahun 2026 akan terjadi kenaikan performance keuangan, kinerja operasi yang lebih baik dan return yang memuaskan investor. Kita tunggu apakah perubahan strategi ini mampu membuat BP seperti yang diharapkan shareholder-nya dan bisnis fosil fuel bisa saling mengisi dengan renewable energy dalam masa transisi ini.

Strategi BP ini tentunya bisa menjadi pelajaran, bahwa tidak ada kata terlambat untuk berbenah dan melakukan corrective actions. Strategi baru yang lebih sesuai dengan kondisi zaman bisa dilakukan tanpa harus menunggu sampai keadaan memburuk. Semoga dapat memberikan inspirasi untuk sahabat energi semua. Terima kasih. [ ]

*Menteri ESDM pada Kabinet Jokowi 1, 2016